Risiko-Lebensversicherung

Risiko-Lebensversicherung – Modelle und Varianten

Mit den Gedanken über einen Verlust eines geliebten Menschen setzt sich niemand gern auseinander. Neben den emotionalen Herausforderung, stoßen Angehörige häufig auch auf finanzielle, wenn nicht richtig vorgesorgt wurde. Mit einer Risiko-Lebensversicherung (auch Hinterbliebenenschutz) zahlt die Versicherung im Todesfall, unabhängig von der Laufzeit und der Höhe der eingezahlten Beiträge, die vereinbarte Summe an die Hinterbliebenen aus. Die Risiko-Lebensversicherung gibt es in verschiedenen Varianten.

Wie funktioniert die Risiko-Lebensversicherung?

Sie vereinbaren mit einer Versicherung einen Beitrag, der im Falle eines verfrühten Todes an Hinterbliebene gezahlt wird. Für Ehepartner, die z.B. einen Hauskredit finanzieren, macht es Sinn mit dieser Versicherung vorzusorgen. Im Falle des frühzeitigen Ablebens des Kreditnehmers, wird an die Hinterbliebenden die festgelegte Summe gezahlt. Damit wird für finanzielle Sicherheit gesorgt und die Trauernden bleiben nicht auf den Schulden sitzen.

Möglichkeiten und Modelle

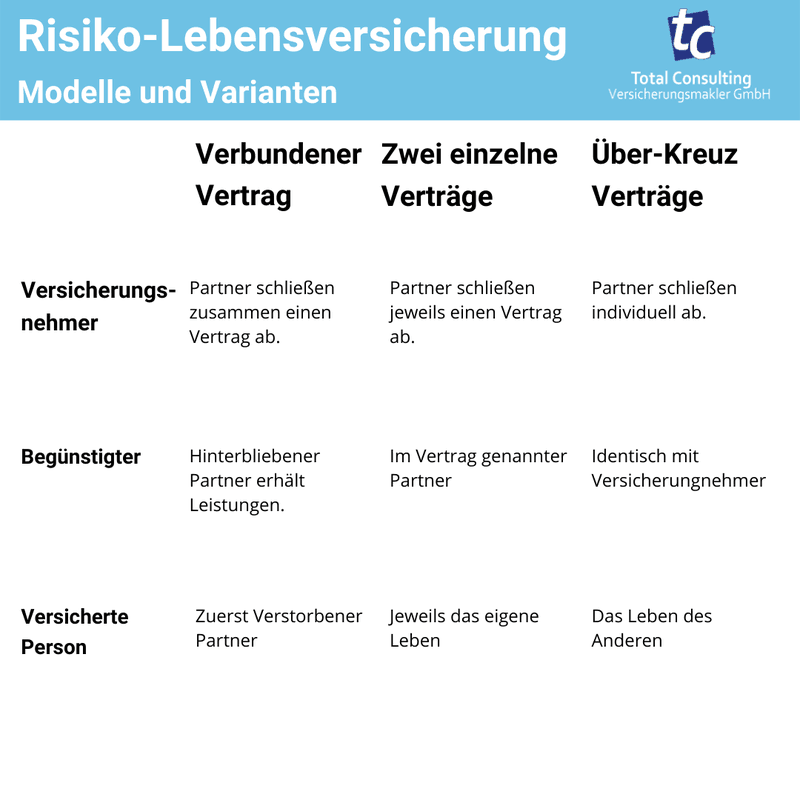

Es gibt verschiedene Modelle für die Risiko-Lebensversicherung für Paare. Im Folgenden stellen wir die 3 Varianten vor.

Die verbundene Risiko-Lebensversicherung

Mit einem Vertrag werden zwei Personen versichert, daher wird diese Variante häufig von Ehepartnern gewählt. Verstirbt einer der Partner oder beide gleichzeitig, wird die vereinbarte Summe an den Hinterbliebenen ausbezahlt.

Die Nachteile des Modells:

- Bei Auszahlung der Versicherungssumme im Todesfall eines Partners, erlischt meist das Vertragsverhältnis. Es besteht kein Versicherungsschutz mehr für den Fall, dass auch dem zweiten Partner etwas passiert.

- Bei Trennung der Partner muss der Vertrag gekündigt werden, wenn er nicht weiter bestehen soll. Zur rechtswirksamen Kündigung müssen beide Partner zustimmen. (Eine Umwandlung in zwei Verträge ist nicht möglich.)

- Sorgt der Gesundheitszustand (oder das Rauchen) eines Partners für einen höheren Beitrag, müssen beide diesen bezahlen.

Zwei einzelne Versicherungsverträge

Bei dieser Variante schließen beide Partner jeweils einen Vertrag ab und geben den Partner als Bezugsberechtigten an. Dieses Modell ist besonders geeignet, wenn ein Partner Gesundheitsprobleme andere Risikofaktoren mitbringt. Durch zwei einzelne Verträge erhallt der andere Partner einen günstigeren Beitrag.

Vorteile des Modells:

- Bei Trennung der Partner können neue Bezugsberechtigte angegeben werden

- Es können unterschiedlich hohe Versicherungssummen gewählt werden

- Unabhängig vom Partner mögliche Kündigungen oder Änderung im Vertrag

Möglicher Nachteil:

Im Todesfall eines Partner kann es bei der Auszahlung der Versicherungssumme die Erbschaftssteuer fällig werden. Es gelten Steuerfreibeträge von 500.000 Euro für Ehepartner und 400.000 Euro pro Kind und 20.000 Euro für Geschwister. Übersteigt das Erbe (Versicherungssumme wird dazugerechnet) diese Freibeträge, werden Steuern fällig.

Gerade hier leistet die Über-Kreuz-Versicherung Abhilfe, um die Steuer zu umgehen.

Über-Kreuz-Versicherung

Diese Variante ist sinnvoll für Paare, deren Erbe hoch ausfällt oder die nicht verheiratet sind oder unterschiedlich viel verdienen. Die Beiträge und Laufzeiten können individuell angepasst werden und die Erbschaftssteuer entfällt (sofern die Steuerfreibeträge überstiegen werden).

Bei diesem Modell schließen Partner (oder zwei Personen) jeweils einen einzelnen Vertrag ab, mit eigener Laufzeit und Versicherungssumme. Im ersten Vertrag ist Person A Versicherungsnehmer und Begünstigter und Person B versicherte Person. Im zweiten Vertrag ist es genau umgekehrt: Person B ist sowohl Versicherungsnehmer als auch Begünstigter und Person A die versicherte Person. Daher auch die Bezeichnung „über Kreuz“. Bei der klassischen Risiko-Lebensversicherung ist der Versicherungsnehmer gleichzeitig die versicherte Person und der Partner bezugsberechtigt. Somit fällt für den Partner bei Erhalt der Versicherungssumme Erbschaftssteuer an.

Dadurch, dass bei der Über-Kreuz-Versicherung in beiden Verträgen das Leben des jeweils anderen versichert wird, fällt keine Erbschaftssteuer an . Verstirbt die versicherte Person, bekommt der Bezugsberechtige die Funktion als Versicherungsnehmer und eine Versicherungsleistung aus seinem eigenen Vertrag ausbezahlt.

Vorteile:

- Verschiedene Laufzeiten wählbar

- Verschiedene Versicherungssummen wählbar

- Versicherungssumme kann fallend, steigend oder gleichbleibend gewählt werden.

Zum Direktabschluss

Sie möchten eine Risiko-Lebensversicherung abschließen? Auf unserer Homepage gelangen Sie zum Direkt Abschluss. Bei Fragen sind wir auch gerne persönlich für Sie da. Kontakt aufnehmen